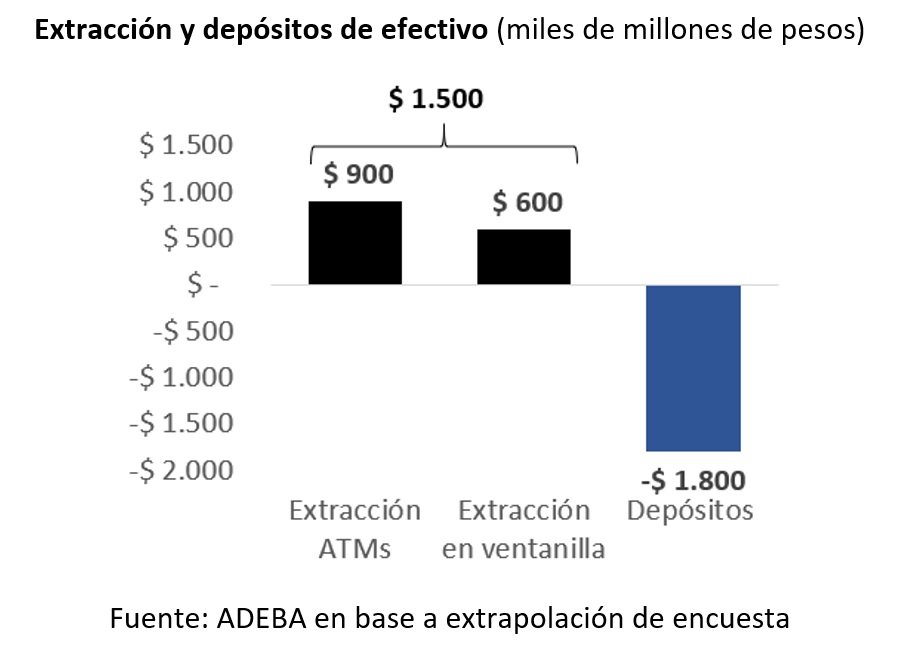

El uso del dinero en efectivo sigue siendo muy elevado en Argentina, a pesar de los avances en la digitalización de los pagos y transacciones bancarias. Durante marzo 2022, se extrajeron de los cajeros automáticos (ATMs) del sistema $ 900 mil millones. En tanto que los retiros por ventanilla en sucursales sumaron otros $ 600 mil millones, totalizando un retiro total de $ 1.500 mil millones; lo que equivale a 1.500 millones de billetes de $ 1.000, tan sólo en un mes. Por el otro lado, los depósitos realizados en dicho mes en efectivo ascendieron a $ 1.800 miles de millones. Estos datos surgen de estimaciones realizadas por de ADEBA a partir de la extrapolación de una encuesta que representa el 14% de los depósitos del sistema.

Para tener una idea de la magnitud de estas cifras, basta mencionar que, con los billetes extraídos de los bancos y ATM, se podrían llenar 1,5 piscinas olímpicas con billetes de mil pesos y pesan 1.500 toneladas.

Los costos del uso del efectivo

Los billetes suelen ser vistos como símbolo y orgullo de las naciones, tienen una connotación positiva. En los billetes de Argentina, como en los de otros países, se incluyen imágenes de los más reconocidos próceres de la Nación, paisajes destacados, monumentos históricos y -recientemente en argentina- preciados animales autóctonos. El propio BCRA pareció incentivar el uso de los billetes en 2017 con el lanzamiento la “nueva familia” de billetes con animales autóctonos. Un anuncio del BCRA sobre el billete de 1.000 decía “…cuenta con un elemento dedicado a llamar la atención del público infantil. En este caso, luce una representación de un pichón de hornero …”.

Entonces, frente a esta “comunicación positiva’ que tienen los billetes, es justo preguntarse si es realmente negativo que se utilice tan intensamente el dinero en efectivo: La respuesta es definitivamente SI, es negativo para toda la sociedad. Entre los costos asociados al uso del dinero en efectivo se pueden identificar:

- Favorecer la informalidad de la economía. Los pagos en efectivos no son trazables ni quedan registro de los mismos, excepto que así lo decidan los participantes de las transacciones. El efectivo facilita y promueve operaciones no formales de la economía, asociadas con la evasión fiscal y contrataciones “en negro”. Los pagos con dinero en efectivo generan un sistema informal “paralelo” que se retroalimenta y se mantiene fuera del sistema.

- Genera altos costos de emisión y destrucción de dinero por parte del BCRA. Durante 2020, sólo los gastos en materiales para emisión monetaria, ascendieron a U$S 118 millones[1]. A esto se debe adicionar los gastos de atesoramiento, transporte y destrucción del efectivo.

- Aumenta el costo operativo a la actividad financiera. El costo operativo de la actividad financiera se ve encarecido por la por recepción, clasificación, acondicionamiento, atesoramiento y transporte de billetes. El costo de transporte de dinero es uno de los principales rubros de gastos de las entidades financieras.

- Generan impacto ambiental negativo. Todo el proceso de creación, manipulación, traslado y disposición del dinero es altamente contaminante. Un trabajo del Banco Central Europeo[2] estimó que la huella de carbono asociada al uso de los billetes de Euro equivale al consumo de una lámpara de 60 watts o el recorrido de 1 km en auto a gasolina por cada uno de los habitantes en la zona euro. Si se extrapola esa cifra a Argentina, la huella de carbono que por año causa el uso del efectivo en argentina es equivalente a tener 20.000.000 de lámparas encendidas un día o que un auto realice 1.000 vueltas a la tierra.

- Expone a las personas a sufrir la delincuencia en ocasión de robo. El dinero en efectivo expone a las personas y empresas a subir actos de delincuencia, que en no pocas oportunidades constituyen delitos graves y hasta pueden ocasionar muertes.

- Dificulta la inclusión financiera de personas y empresas. Las personas y empresas que reciben y realizan pagos exclusivamente en efectivo, no ingresan al circuito financiero formal y de esa forma quedan excluidos del sistema financiero. De esta forma son marginados de los beneficios que genera la inclusión financiera y se mantienen en un estado de vulnerabilidad.

- Atenta contra la bancarización de la economía. El uso del dinero en efectivo, hace que una parte importante del ahorro se mantenga atesorada en efectivo, en lugar de estar en forma de depósito bancario. Los depósitos bancarios determinan la “capacidad prestable” del sistema financiero, que es lo que determina el nivel de préstamos. Al quedar una parte del ahorro por fuera del sistema bancario, se reduce capacidad de este de general préstamos y ello determina un menor grado de bancarización.

Principales causas del uso desmesurado del efectivo

Entre las causas que explican el alto uso del dinero, además del alto grado de informalidad de la economía, se destacan:

- Impuesto a los créditos y débitos bancarios sobre transacciones bancarias: Las operaciones que se realizan dentro del sistema bancario se encuentran alcanzadas por un impuesto que encarece la operación (créditos y débitos). Por el contrario, el uso del dinero en efectivo no paga ningún impuesto. De esta manera, la sociedad percibe que el dinero en efectivo es más barato que el dinero electrónico, aunque en realidad es a la inversa. El dinero electrónico es más eficiente y barato que el efectivo.

- Retenciones y percepciones de IIBB, IVA y otros tributos. Los bancos actúan como agente de retención tanto para el gobierno nacional como para las provincias como son el IVA e IIBB. Dichos gravámenes hacen el uso del dinero electrónico resulte “caro” en comparación con el efectivo, que está libre de estas exacciones.

- Disposición del BCRA que determina la gratuidad de depósitos y retiros de efectivo a personas y MiPymes empresas, sin importar el monto. Depositar y retirar efectivo parece gratis para la mayoría de los usuarios, sin importar los montos. Sin embargo, depositar y retirar efectivo dentro del sistema financiero genera elevados costos para las entidades financieras, cuando se podría hacer con dinero electrónico de una manera mucho más eficiente y menos costosa. El movimiento de efectivo encarece la operatoria del sistema financiera; es sin dudas contraproducente para la inclusión financiera. La normativa de BCRA “subsidia” el uso del dinero en efectivo en detrimento del dinero electrónico.

- Falta de una política integral de “lucha contra el efectivo” que involucre a todos los niveles de gobierno. El uso del efectivo afecta a toda la sociedad. Se debe tomar consciencia de los elevados costos económicos, sociales y ambientales que genera el uso del efectivo, para luego articular una política integral entre el sector público y el sector privado para “combatir” el uso del efectivo.

- Limitada educación financiera. La educación financiera es un pilar fundamental para lograr una verdadera inclusión financiera y social. La falta de conocimiento sobre los beneficios del uso del dinero electrónico, los pagos digitales y los servicios financieros en general, hacen que las personas decidan utilizar lo “conocido”, pero menos eficiente: el efectivo.

Consideraciones finales

Argentina tiene un alto nivel de uso de dinero en efectivo para sus transacciones. Ello es altamente perjudicial para la sociedad en su conjunto y genera costos de variada índole, no sólo económicos, sino también sociales y ecológicos.

El gobierno, el sector privado y la sociedad en su conjunto deben buscar la forma de abordar la problemática y bajar a su mínima expresión el uso del dinero físico. En la actualidad están dadas todas las condiciones tecnológicas y de acceso a cuentas bancarias o de otros proveedores, para que la gran mayoría de los pagos puedan hacerse en forma digital, sin necesitad del uso del efectivo.

Al respecto Javier Bolzico, presidente de ADEBA, expresó: “el uso del dinero en efectivo nos causa más daño como sociedad del que nos damos cuenta; informalidad, inseguridad, exclusión financiera e impacto ambiental son solo algunos de sus efectos”. Y agregó: “El gobierno, el sector privado y la sociedad en su conjunto deben trabajar en forma coordinada con el objetivo de disminuir el uso del dinero en efectivo”.

[1] Fuente: BCRA, Estados Contables al 31 de diciembre de 2020

[2] Fuente: Informe del BCE sobre Medio ambiente, salud y seguridad; análisis del impacto medioambiental